Aktualizácia: 07.08.2025

Každoročne sa úvod roka spája s otázkou vysporiadania daní z príjmov za predchádzajúci daňový rok. V prípade Slovenska je daňový rok totožný s kalendárnym rokom. Podanie daňového priznania podlieha rôznym pravidlám a povinnostiam, v ktorých je jednoduché sa stratiť.

Krátky daňový slovník základných pojmov na úvod

Pre lepšie pochopenie používaných pojmov pri podávaní daňového priznania uvádzame ich zjednodušené vysvetlenie:

Daňovník, resp. daňový subjekt je fyzická alebo právnická osoba, ktorej príjem, majetok alebo činnosť podlieha zdaneniu.

Daňové priznanie - podanie daňovníka príslušnému daňovému orgánu v predpísanej forme, v ktorom je povinný daňovník vypočítať daň a uviesť tiež prípadné výnimky, oslobodenie, zvýhodnenie, úľavy, odpočty a vyčísliť ich výšku.

Správca dane - pri dani z príjmov je správcom dane príslušný daňový úrad.

OÚD - osobný účet daňovníka - číslo účtu správcu dane vedeného pre daňovníka.

Typy daňových priznaní k dani z príjmov

Daňové priznanie typu A podáva daňovník, ak za príslušné zdaňovacie obdobie dosiahol iba príjmy zo závislej činnosti podľa §5 Zákona o dani z príjmov, t.j. zo zamestnania na základe pracovnej zmluvy alebo dohody o prácach vykonávaných mimo pracovného pomeru.

Daňové priznanie typu B podáva daňovník, ak za príslušné zdaňovacie obdobie dosiahol aj príjem z podnikania, inej samostatnej zárobkovej činnosti, príjem z prenájmu nehnuteľností, príjem z kapitálového majetku alebo ostatný príjem, ako napr. príjem z nepeňažnej výhry, z predaja nehnuteľnosti, príjem z vyplatenia podielového listu, obchodovania s kryptomenami a pod.

Lehota na podanie daňového priznania

Daňové priznanie spolu s prílohami sa podáva do troch kalendárnych mesiacov po uplynutí zdaňovacieho obdobia. Túto lehotu je však možné predĺžiť na základe oznámenia o predĺžení lehoty na podanie daňového priznania k dani z príjmov. Oznámenie, ľudovo nazývané “odklad”, je potrebné doručiť na príslušný daňový úrad v stanovenom termíne. Aké sú teda termíny?

Riadny termín - 31.03. roka nasledujúceho bezprostredne po roku, za ktorý sa daňové priznanie podáva. Je tiež termínom na podanie oznámenia o predĺžení lehoty na podanie daňového priznania. Predĺžené lehoty - 30.06. roka nasledujúceho bezprostredne po roku, za ktorý sa daňové priznanie podáva. Najneskorší termín do kedy je možné predĺžiť lehotu a zároveň podať daňové priznanie pre len tuzemské príjmy.

30.09. roka nasledujúceho bezprostredne po roku, za ktorý sa daňové priznanie podáva. Najneskorší termín do kedy je možné predĺžiť lehotu a zároveň podať daňové priznanie v prípade zahraničných príjmov.

Veľmi dôležité

Daňové priznanie za zosnulého je povinný podať dedič, alebo stanovený zástupca, do troch mesiacov po smrti daňovníka. Lehotu je možné predĺžiť na žiadosť dediča, resp. zástupcu, ak sa žiadosť podá najneskôr 15 dní pred uplynutím lehoty na podanie daňového priznania.

Ak ste daňovníkom v konkurze, alebo v likvidácií a chcete predĺžiť lehotu na podanie daňového priznania, je potrebné tak urobiť najneskôr 15 dní pred uplynutím lehoty.

Druhy daňových priznaní

V závislosti od toho, kedy sa daňové priznanie vzhľadom na lehoty, podáva, rozoznávame tri druhy daňového priznania:

- Riadne daňové priznanie – 1.riadne daňové priznanie alebo ročné zúčtovanie dane.

- Opravné daňové priznanie – ak opravujeme riadne podané daňové priznanie alebo ročné zúčtovanie dane do termínu predĺženia lehoty alebo do 31.3.. Podáva sa na tlačive alebo v predpísanej forme a musí byť označené ako opravné.

- Dodatočné daňové priznanie – po podanom daňovom priznaní alebo po ročnom zúčtovaní, ak sa podáva po riadnom termíne alebo po termíne predĺženia. Dodatočné daňové priznanie sa podáva na tlačive alebo v predpísanej forme a musí byť označené ako dodatočné. Daňovník zároveň vyznačí aj deň, keď zistil skutočnosti na jeho podanie.

Povinnosť podať daňové priznanie

Daňové priznanie k dani z príjmov fyzických osôb ste povinný podať, hlavne ak:

- Ak zdaniteľný príjem daňovníka za daný rok prekročil stanovenú sumu, určenú ako 50% nezdaniteľného minima. Pre každý rok sa hranica príjmov mení. (viď. tabuľka nižšie)

- Vykazujete daňovú stratu.

- Prijmete výzvu na podanie daňového priznania.

Rok | Suma celkových zdaniteľných príjmov pre určenie povinnosti na podanie daňového priznania |

2024 | 2 823,24 € |

2023 | 2 461,41 € |

2022 | 2 289,63 € |

2021 | 2 255,72 € |

2020 | 2 207,10 € |

Daňové priznanie je možné podať aj dobrovoľne a to v prípade, ak Vám vznikne nárok na daňový preplatok, alebo ak je potrebné získať potvrdenie formulára E9 ( EU/EWR, EU/EHP,EU/EEA) pri žiadosti o vrátenie daní zo zahraničia.

Poznámka: Daňový úrad potvrdí formulár E9 len v prípade, že máte podané daňové priznanie. V tomto prípade nestačí mať spracované ročné zúčtovanie a to aj napriek tomu, že sa ročné zúčtovanie chápe ako splnenie povinnosti daňovníka.

Veľmi dôležité

Nesplnenie povinnosti podať daňové priznanie, môže mať za následok vyrubenie sankcie zo strany daňového úradu vo výške od 30 € až do 16 000€ (platí pre slovenské daňové priznanie typu A).

Od 1. januára 2024 nadobudla účinnosť novela, ktorou daňový úrad uplatňuje takzvanú „druhú šancu“. V praxi to znamená, že daňový úrad pri prvom prvom porušení lehoty na podanie daňového priznania ešte pokutu neuloží. V nasledujúcich rokoch je však už potrebné termíny dodržiavať, pretože pri ďalšom porušení povinnosti daňový úrad pokutu vyrubí. O udelení tejto výnimky budete písomne informovaní.

Najčastejšie otázky, s ktorými sa stretávame:

Kedy mi bude vyplatený preplatok, daňový bonus?

Daňový úrad Vám zašle sumu preplatku, resp. daňového bonusu, do 40 dní od termínu lehoty na podanie daňového priznania:

- Do 10.05.(ak tento termín pripadá na pracovný deň) daného roku - ak ste podávali daňové priznanie v riadnom termíne a nežiadali ste o predĺženie lehoty.

- Do 40 dní od termínu predĺženej lehoty - ak ste podávali oznámenie o predĺžení lehoty podania daňového priznania.

- Do 40 dní od posledného dňa v mesiaci, v ktorom ste podali daňové priznanie - ak podávate daňové priznanie po lehote.

Veľmi dôležité

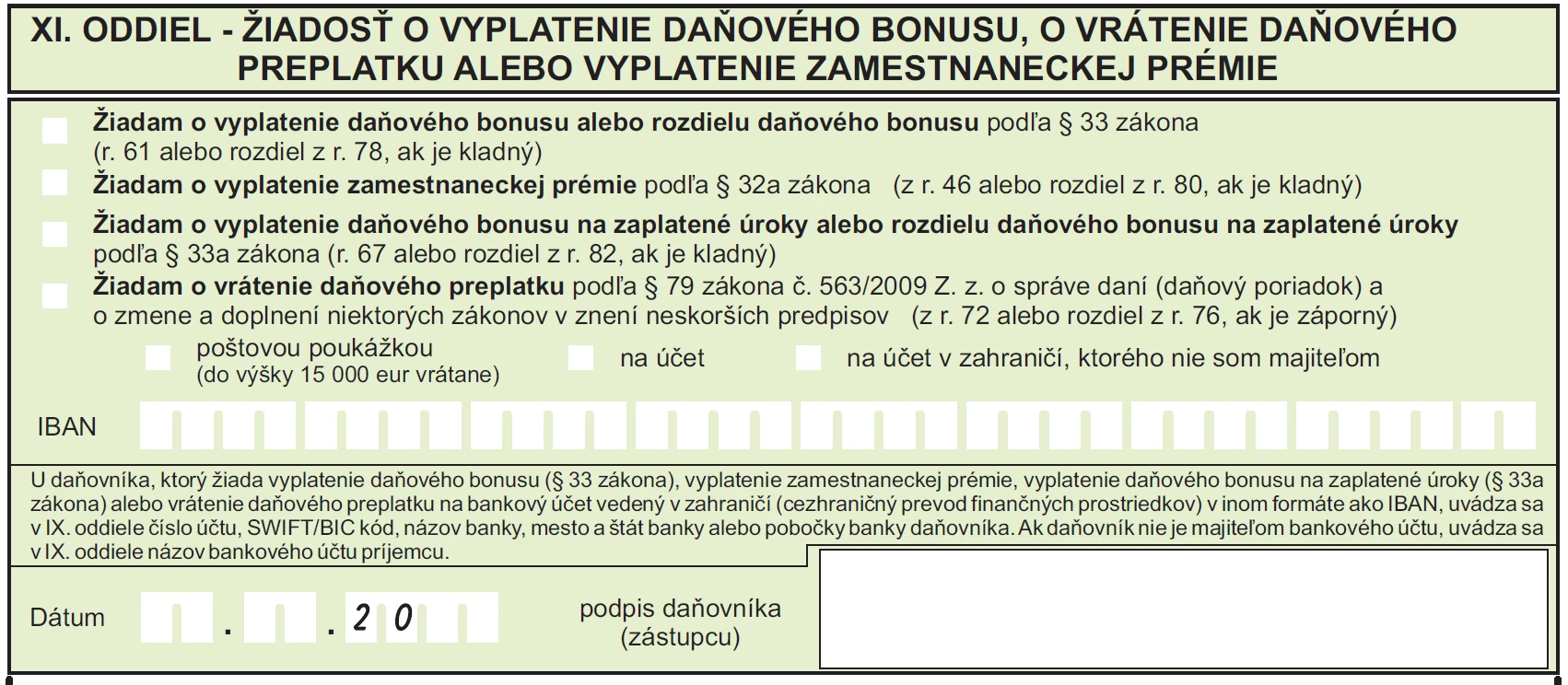

Podmienkou vyplatenia daňového preplatku, resp. daňového bonusu je správne vyplnený a podpísaný XI. ODDIEL daňového priznania, ktorý je zároveň žiadosťou o jeho vyplatenie.

Dokedy musím uhradiť daňový nedoplatok - daň?

Daň ste povinný zaplatiť v lehote na podanie daňového priznania. V prípade, že Vám do lehoty na podanie daňového priznania nebolo oznámené číslo účtu správcu dane vedeného pre daňovníka (OUD), ste povinný daň zaplatiť do ôsmich dní od doručenia tohto oznámenia, ak Vám toto oznámenie bolo doručené po lehote na podanie daňového priznania.

Ako si poradiť, ak mi bola doručená výzva na odstránenie nedostatkov daňového priznania?

Existuje niekoľko možných riešení.

Poďme po poriadku. Vysvetlíme si, čo výzva na odstránenie nedostatkov daňového priznania znamená, prečo ju správca dane zasiela a ako je potrebné na výzvu reagovať.

V prípade vzniku pochybností o správnosti, pravdivosti alebo úplnosti podaného daňového priznania alebo jeho príloh, vyzve správca dane daňový subjekt - daňovníka na ich odstránenie. Vo výzve je vždy jednoznačne a presne uvedený dôvod vzniku pochybností. Výzva tiež musí obsahovať informácie o lehote na odstránenie nedostatkov, ktorá nesmie byť kratšia ako 15 dní.

Ak má správca dane za to, že prílohy k posúdeniu správnosti a pravdivosti daňového priznania nie sú kompletné, resp. postačujúce, vo výzve Vám oznámi, ktoré podklady je potrebné ešte doložiť. V tomto prípade je riešenie jednoduché. Stačí doručiť chýbajúce podklady na príslušný daňový úrad osobne, poštou, alebo elektronicky v stanovenej lehote a forme.

Ak správca dane zistí, že údaje v daňovom priznaní nie sú uvedené správne, alebo pravdivo, v takom prípade, aby došlo k náprave, je potrebné podať dodatočné daňové priznanie. Dodatočné daňové priznanie musí obsahovať vyplnený VII. ODDIEL s výpočtami rozdielov medzi riadnym a dodatočným daňovým priznaním.

Veľmi dôležité Rovnako ako pri spracovaní riadneho daňového priznania, Vám radi pomôžeme aj so spracovaním Vášho dodatočného daňového priznania.

Máte akékoľvek otázky? Neváhajte nás kontaktovať mailom na adrese kontakt@tj-legal.com, alebo telefonicky na čísle +421 51 321 5211.

Radi vám pomôžeme so spracovaním vášho dodatočného daňového priznania. Slovenské daňové priznanie typu A